과자의 유혹에 빠져 사는 인도네시아인들

페이지 정보

작성자 코트라자카르타무역관 쪽지보내기 메일보내기 자기소개 아이디로 검색 전체게시물 작성일18-08-04 15:11 조회2,677회 댓글0건본문

과자의 유혹에 빠져 사는 인도네시아인들

- 인도네시아 제과시장은 매년 증가 추세-

- 내수 시장이 견고한 편이나 원자재 수입과 현지인의 호기심을 충족해줄 수입 과자 수요 지속될 것 -

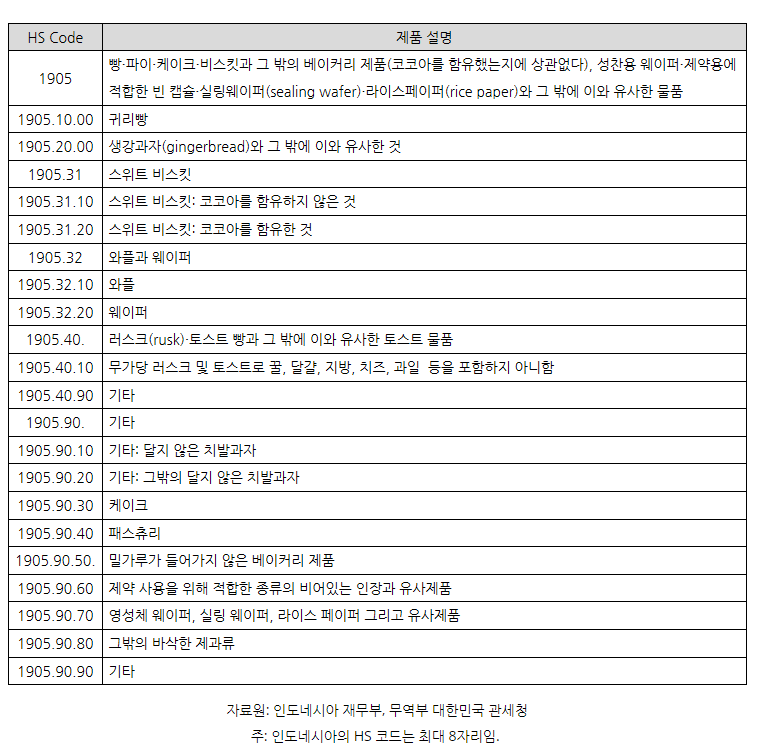

□HS Code 및 상품명

□ 시장규모 및 시장동향

ㅇ 인도네시아어로 ‘자잔(jajan)’이라 불리는 스낵류 간식거리는 남녀노소 구분 없이 즐기고 있는 먹거리임. 인도네시아인들은 이 자잔을 와룽(Warung)이라는 길거리 점포나 마트에서 구매

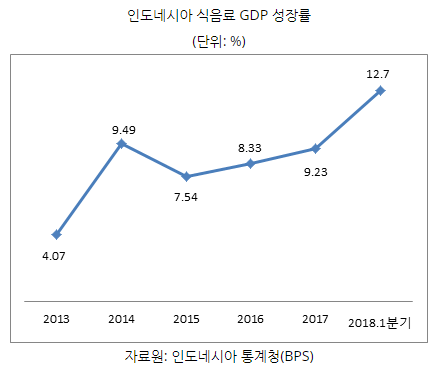

ㅇ 세계 인구 4위 대국인 인도네시아는 기본적으로 식음료 소비량이 높으며 현재 제조업 분야에서 가장 높은 비중을 차지하는 산업 분야는 식음료 분야임.

ㅇ 최근 5년간 2015년을 제외한 다른 해에는 식음료에 대한 GDP 성장률이 계속해서 증가하고 있는 상황. 2018년 1분기에는 12.7% 증가

ㅇ 최근 아이르랑가(Airlangga) 인도네시아 산업부 장관은 메이킹 인도네시아 4.0 로드맵에 의거해 5대 육성 제조업 분야를 언급

ㅇ 5대 육성 제조업 분야에는 식품 및 음료산업, 섬유 및 의류, 자동차, 전자제품 및 화학제품이 포함됨. 아이르랑가 장관은 지금까지 이 5대 제조산업 분야는 산업 GDP의 70 %, 총 수출량의 65 % 차지, 산업 노동력의 60 %는 5개 부문에 속해있음을 발표

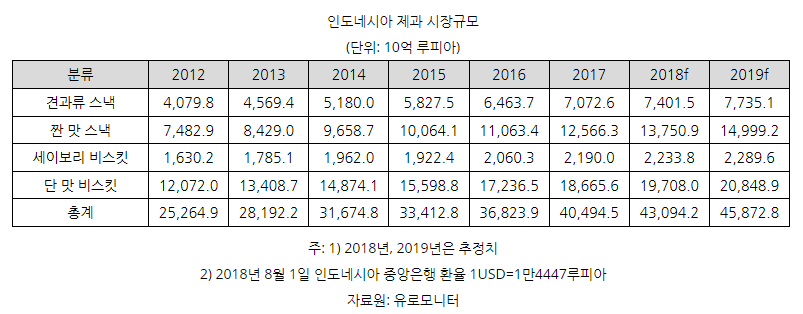

ㅇ 제과류는 가공식품 중 대표적인 품목이며 견과류 스낵, 감자칩과 같은 염분이 많이 포함된 스낵, 세이보리(savory) 비스킷, 단맛 비스킷을 포함한 제과시장은 인도네시아에서 꾸준히 성장

ㅇ 2017년 인도네시아 제과 시장규모는 40조4945억 루피아(28억297만 달러)로 전년 대비 10%가 성장했음.

ㅇ 2012년부터 2017년까지의 제과 시장성장률은 연평균 10%를 기록

- 견과류 스낵이 12%, 짠 맛의 스낵이 11%, 세이보리 비스킷이 6%, 단맛 비스킷이 9%의 성장률을 기록해 견과류시장의 성장속도가 가장 빠름.

ㅇ 유로모니터는 2018년과 2019년에도 제과시장이 증가할 것으로 예상하며 특히 짠맛을 내는 과자에 대한 수요가 가장 빠른 속도로 증가할 것으로 전망

□ 상위 10개국 수입동향

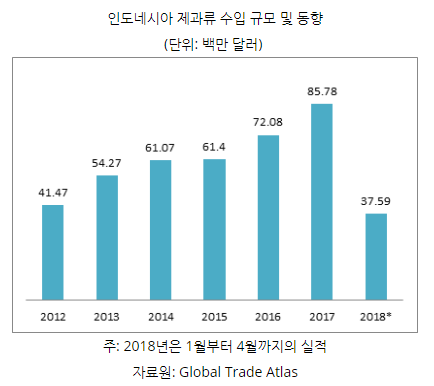

ㅇ 인도네시아 제과류 수입규모는 2012년부터 2017년까지 매년 증가세를 보였으며 2012년에 4147만 달러를 기록했던 반면, 2017년에는 8578만 달러를 기록해 5년 만에 수입규모가 2배 이상 증가함.

ㅇ 2018년 1월부터 4월까지의 수입규모는 3759만 달러로 전년 동기 대비 88% 증가함에 따라 2018년 전체 제과류 수입실적도 증가할 것으로 전망

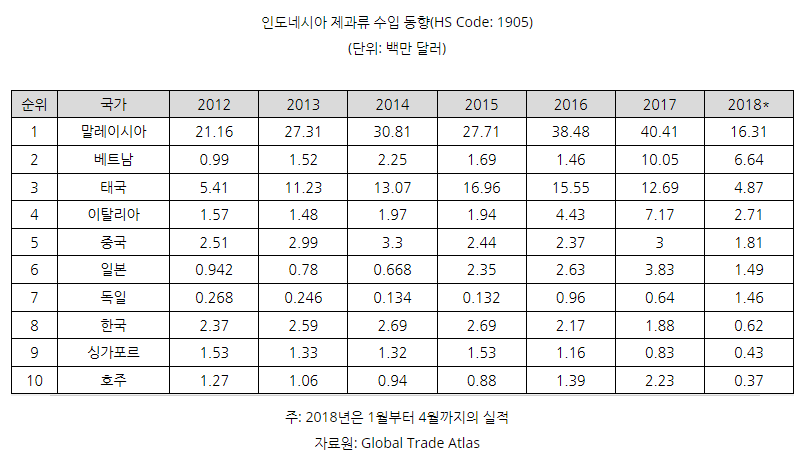

ㅇ 가장 수입이 많은 국가의 제품은 말레이시아 산 제품이며 그 다음으로는 베트남, 태국, 이탈리아, 중국, 일본, 독일, 한국, 싱가포르, 호주 순

ㅇ 말레이시아 제과류가 인도네시아 시장에서 인기가 좋은 이유는 말레이시아 제과류의 맛이 인도네시아인이 선호하는 맛과 비슷하고 Pringles와 같은 글로벌 브랜드의 제과류가 말레이시아에서 제조돼 인도네시아로 수입되기 때문

- 인도네시아에서 판매되는 말레이시아 산 프링글스 110g의 가격은 오프라인 소매유통가격 기준으로 1통당 2만1000루피아(약 1600원)이며 한국에서 동일 제품에 대한 오프라인 소매유통가격은 2700원임.

ㅇ WEF 글로벌 경쟁력 지수(Global Competitiveness Index)평가(2017~2018년)에서 인도네시아와 말레이시아의 최저임금은 각각 월 250.7달러(335만 루피아), 또는 월250.8달러(1000링깃)의 차이는 거의 없는 것으로 집계됨.

ㅇ 임금 대비 생산성 순위는 인도네시아가 22위인 반면 말레이시아는 5위로 같은 임금 조건에 더 높은 생산성을 가진 말레이시아가 인도네시아로 제과류를 수출하는 것으로 보여짐.

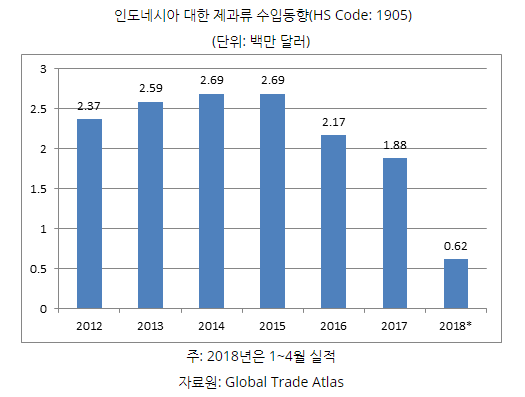

□ 대한 수입규모 및 한국 제품 시장동향

ㅇ 한국의 제과류는 2012년부터 2015년까지 증가했다가 2016년부터 수입이 꾸준히 감소하고 있음. 2017년에는 총 188만 달러 규모의 한국 제과류가 수입됐고, 2018년 1~4월에는 62만 달러 수준으로 수입됐음.

ㅇ 제과류를 수출하는 한국 기업의 수는 다른 주요 품목군에 비해 상대적으로 적으나 우리나라 제과 전문 중견 및 대기업의 실적 비중이 높은 것으로 보임.

ㅇ 수입 자체는 감소하고 있으나 한인마트나 현지 대형마트 제과류 코너에서 어렵지 않게 발견할 수 있음.

ㅇ 한국 제품의 경우는 빼빼로, 크래커, 초코파이, 콘초코, 콘치즈 등의 제품이 현지 한인마트 및 대형 슈퍼마켓에서 판매되고 있는데 이들 제과류의 공통점은 단 맛의 제과류인 경우임.

ㅇ 제빵류의 경우 한국의 뚜레쥬르가 현지화에 성공해 성업하고 있으며 점포에서 줄서서 사먹는 사람의 90% 이상은 현지인임.

ㅇ 2011년 인도네시아에 진출해 현재는 54개의 직영점을 운영하며 현지 프리미엄 베이커리 업계 1위를 유지하고 있음. CJ푸드빌은 2018년 7월에 자카르타 인근에 제빵공장 설립을 추진해 2019년부터 이를 가동할 계획이라고 함.

□ 경쟁동향 및 주요 경쟁기업

ㅇ 인도네시아에서 제과시장은 수입산보다는 내수 생산제품의 경쟁력이 더 높으며 현지 기업 및 외국계 진출 기업의 경우 SNS를 이용해 공격적으로 마케팅을 진행하고 있고 최신 소비자 동향을 제품에 신속히 반영해 경쟁하고 있음.

ㅇ 요즘 인도네시아인들 사이에서 유행하는 제과류 제품의 형태는 큰 사이즈가 아닌 작은 봉지 형태로 1회에 간단히 먹을 수 있게 포장돼 나온 형태임.

ㅇ 유로모니터에서 발표한 인도네시아 제과시장에서 점유율 상위를 기록하는 업체는 GarudaFood Group, PT Indofood Sukses Makmur Tbk, PT Kraft Foods Indonesia, PT Kaldu Sari Nabati Indonesia, PT Mayora Indah Tbk, PT Ultra Prima Abadi, PT Khong Guan Indonesia 등이 있음.

인도네시아 제과 경쟁업체 동향

자료원: 유로모니터, 각 기업 홈페이지

자료원: 유로모니터, 각 기업 홈페이지

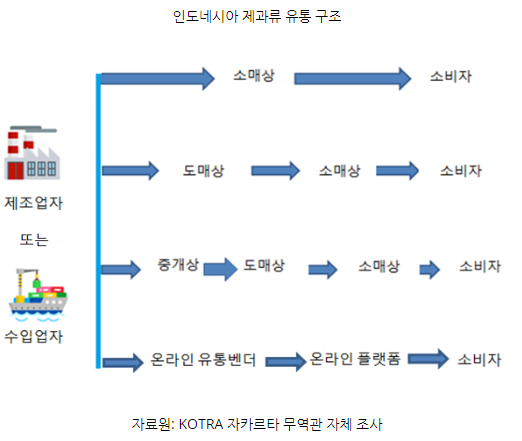

□ 유통구조

ㅇ 인도네시아의 제과류 유통구조는 다른 식음료 제조업의 유통구조와 유사함.

ㅇ 인도네시아에는 제과류 유통을 위한 수많은 중개상과 유통업자가 존재하는데 이는 약 1만8000개의 군도로 구성된 인도네시아의 열악한 물류 조건을 완화하기 위한 유통전략임.

ㅇ 무역부 장관령 2016년 제 22호에 의하면, 제조업자와 수입업자가 최종 소비자한테 직접적으로 유통하지 못하도록 함에 따라 중개상 또는 유통업자가 많음.

ㅇ 일례로 견과류 스낵 제조기업인 Garuda Food사의 경우는 자사의 제품을 유통시켜 줄 PT Sinar Niaga Sejahtera (SNS)을 별도로 설립하기도 함.

ㅇ 제과류의 경우 인도네시아에서 보통 3가지의 구조로 유통되는데 첫번째는 수입업자 혹은 제조업자로부터 소매업자에서 소매유통업자를 거쳐 소비자로 유통되는 구조이며, 두번째로는 소매유통업자와 수입/제조업자 사이에 도매업자가 추가되는 구조, 세번째로는 두번째 유통구조에 중개상이 추가되는 경우임.

ㅇ 제과류의 온라인 유통의 경우 제조업자 또는 수입업자에서 온라인 유통벤더로 제품이 유통되고 유통벤더는 온라인 플랫폼에 상품을 올려 판매를 진행하나 그 비중은 인도네시아 제과류 유통 거래 실적의 1% 미만임.

ㅇ 식음료에 대해서는 매장에서 직접 물건을 보고 구매하는 경우가 많으며 작은 상점에서 생각보다 많이 판매되고 있음.

□ 관세율(일반관세율, 한국산 제품 관세율), 수입규제, 인증 등

ㅇ 관세율, 수입규제, 인증 개요

자료원: BPOM, 인도네시아 무역부

ㅇ 수입규제 관련 내용

자료원: 인도네시아 무역부, BPOM

자료원: 인도네시아 무역부, BPOM

□ 시사점

ㅇ 인도네시아 인들은 생활 속에서 간식은 생수와 같이 빼 놓을 수 없는 필수 식품임.

- 무슬림 인구가 87%인 인도네시아에서 종교적으로 하루 5차례 기도 의식에 참여해야 하는 현지인들이 대다수. 매일 출퇴근을 하는 직장인의 경우 도심의 주택 거주비용이 많이 들어 도시 변두리 및 시외에 거주하며 통근하는 경우가 많아 도로에서 하루 평균 3시간 이상을 보냄.

- 많은 활동량에 비해 한끼 식사량이 많지 않아 수시로 허기가 져 인도네시아인들은 간식으로 허기를 달래는 편임.

ㅇ 고소한 튀김류나 맵고 짜고 단 맛의 자극적인 음식을 선호

- 건강에 좋지 않다는 점을 알면서도 맛 때문에 과자는 인도네시아 인들 사이에서 매우 사랑 받는 아이템이며, 실제로 인도네시아 과자를 먹어보면 한국 과자보다 좀 더 짜거나 더 단 경우가 많음.

ㅇ 현재 인도네시아 식음료제조협회(GAPMMI)의 Mr.Adhi Lukman 회장은 미 달러 강세로 인한 루피아 약세 현상 때문에 원재료 값이 올라갈 것으로 우려하고 있음.

- 이는 제과·제빵류의 가격 상승에 직접적인 영향을 미쳐 소비자들의 구매력 하락으로 이어질 예정임을 언급

- 당분간은 원재료 뿐 아니라 환율 영향으로 수입산 완제품에 대한 현지 유통가격 또한 올라갈 것으로 보이며 이에 수입규모가 증가하기는 어려운 여건으로 보임.

ㅇ 제과류 또한 가공식품이기 때문에 기본적으로 식약청(BPOM) 인증을 받아야 하며 인증을 받기 위해 준비해야 할 사항이 많기 때문에 진출에 앞서서 반드시 여유를 두고 인증을 준비해야 할 것

ㅇ 할랄 인증은 의무는 아니나 최종 소비자의 대다수가 무슬림인 인도네시아에서 중요한 인증요소 중 하나로 작용하고 있기 때문에 여건이 된다면 인증을 받는 것이 중요함.

ㅇ 한국 과자의 경우 현지 생산 과자보다도 값이 비싸 수입규모가 크지는 않으나 꾸준히 찾는 교민 및 한국 문화와 음식을 좋아하는 현지인이 존재함에 따라 향후에도 한국으로부터의 제과 및 제빵 수입은 지속적으로 이루어질 것임.

ㅇ 현재 자카르타 인근에서 뚜레쥬르 제품을 생산하는 공장이 설립되고 있어 해당 HS 코드에 대한 수입규모가 더 감소할 수 있을 것으로 보임. 현지에서의 한국 제과에 대한 인지도는 높은 수준으로 유지될 것으로 예상

ㅇ 현지인들은 해외 여행 시 과자가 맛있다고 생각되는 경우 개인이 먹거나 직장동료, 가족, 친구들에게 선물용으로 손수 갖고 오는 경향이 많음.

- 여행지에서 주로 어떤 가공식품을 구매해오는지 확인하는 것도 대인도네시아 수출상품을 결정하는데 참고가 될 것

ㅇ 현지인들은 관습상 호기심이 많고 군중 심리에 의해 대중들의 SNS 전파 및 입소문에 의해 제품을 구매하는 경우가 상당수 있기 때문에 제품의 포장용기, 맛, 형태 등의 독창성을 갖추는 것도 인도네시아 제과 시장진출 방법 중 하나가 될 것

자료원: WEF, BPOM, 유로모니터, 인도네시아 재무부, 무역부, 대한민국 관세청, 인도네시아 식음료제조협회 및 KOTRA 자카르타 무역관 자료 종합