인도네시아 선박 및 조선기자재 산업 동향

페이지 정보

작성자 코트라자카르타무역관 쪽지보내기 메일보내기 자기소개 아이디로 검색 전체게시물 작성일18-10-31 11:49 조회5,975회 댓글0건본문

인도네시아 선박 및 조선기자재 산업 동향

- 국방 및 물류, 교통, 에너지 인프라 구축과 관련, 선박 산업은 인도네시아 정부의 주력 육성 대상 분야 -

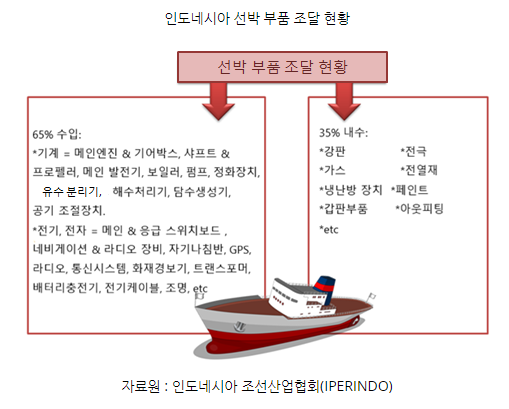

- 인도네시아 선박 부품의 70% 내외는 수입산으로 기술을 요하는 제품 위주로 수입 수요 지속 발생하며 기술력만큼 가격경쟁력이 매우 중요한 분야 -

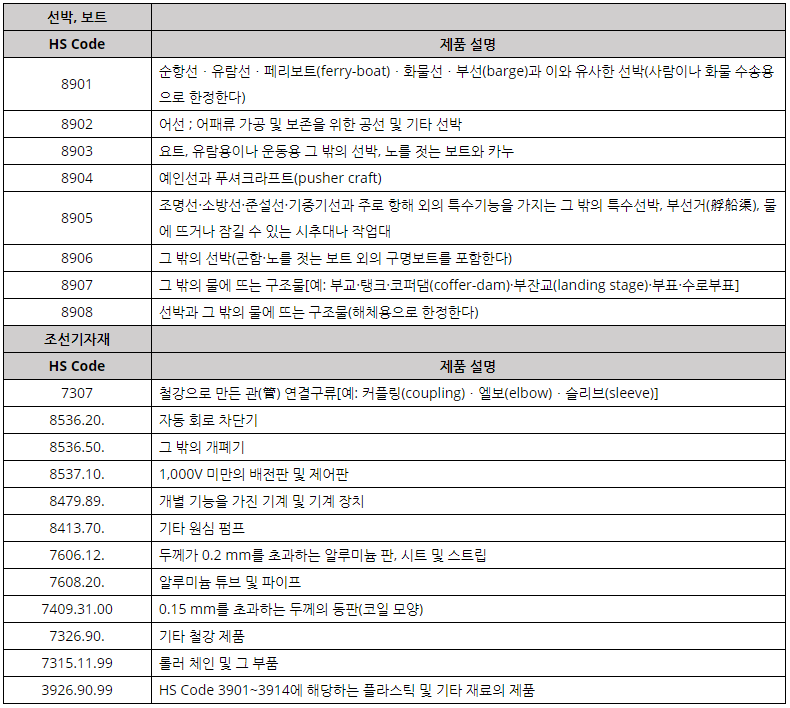

ㅁ 상품명 및 HS Code

자료원 : 인도네시아 재무부, 대한민국 관세청

주 : 선박 및 선박부품의 분류는 인도네시아 재무부 장관령 2015년 제 273호의 선박 제품 리스트에 근거

□ 시장 동향 및 진출 기회

ㅇ 인도네시아는 17,000 개 이상의 섬과 해안선이 약 95,000 킬로미터 (km)에 이르는 군도 국가이며, 지리적 상황으로 인해 해양 산업의 성장 잠재력은 큰 편임.

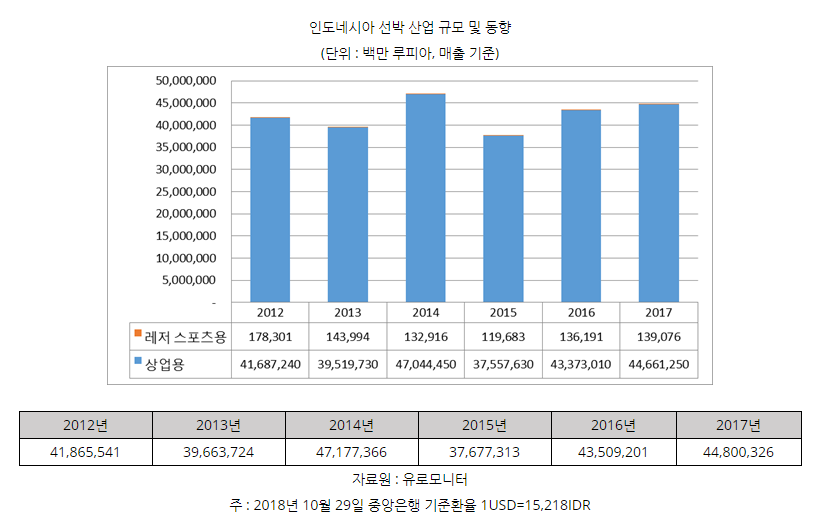

ㅇ 최근 6년간 인도네시아 선박 산업 규모는 매년 증감을 반복한 반면, 동기간에 자동차, 선박, 항공기 등을 포함하는 수송기계 산업은 자동차 산업의 폭발적인 성장으로 매해 증가함에 따라 2012년의 수송기계시장에서의 선박 시장 점유율이 8%였으나, 2017년에는 5%에 그침.

ㅇ 2017년의 선박 시장 규모는 44.8조 루피아(약 30.9억 달러)로 2012년에 비해 7% 증가했으며 99.7%이 컨테이너선, 예인선, 조명선, 소방 등과 같은 상업용 선박임.

ㅇ 유로모니터는 2015년을 기점으로 향후 2018년과 2019년의 선박산업 규모는 지속적으로 증가할 것으로 전망했으며, 전망치는2018년이 48.1조 루피아, 2019년이 52.5조 루피아임.

- 이러한 산업 규모의 증가는 조선소 투자와 연관이 있을 것으로 보이며, 가장 최근에 진행된 조선소 설립 프로젝트 중 하나는 2017년에 인도네시아 정부로부터 조선소로 지정된 조선소 시설로, 2011년부터 시작된 이 프로젝트로의 투자 규모는5,100억 루피아임.

- 인도네시아 조선산업 협회(Iperindo)는 2018년에 발표된, 투자성약이 이뤄졌거나 예정된 프로젝트 건수는 11건으로, 이 중 4건은 신규 조선소 프로젝트, 나머지 7건은 조선소 개발 프로젝트임.

ㅇ 한편, 2017년 인도네시아는 물류 비용이 GDP의 23.5 %로 26%를 기록하던 예년에 비해 감소했음에도 불구하고 베트남 (15 %), 태국 (13.2 %), 말레이시아 (13 %), 싱가포르 (8.1 %)와 같은 다른 동남아시아 국가들에 비해 여전히 높은 수치임.

ㅇ 물류비용을 해소하고 선박 내수 산업을 발전시키기 위해 정부는 다각도로 노력하고 있는 상황으로, 이를테면①선박 산업 육성 로드맵 발표, ②경제정책패키지 발표 및 ③해양 유로 도로 건설 정책이 이러한 노력에 해당되며 구체적인 내용은 다음과 같음.

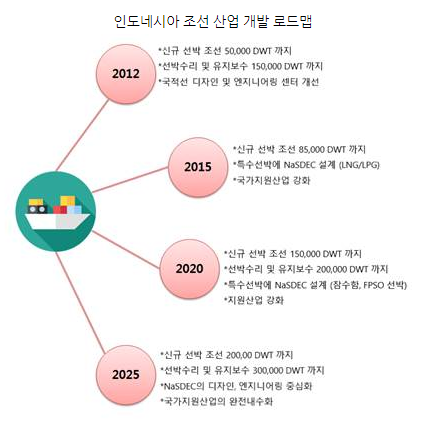

ㅇ 첫째, 인도네시아는 2012년부터 2025년까지의 조선 산업 개발 로드맵을 발표, 신규 선박 건조 규모 증대, 특수선박(잠수함)분야 육성, 선박 수리 및 유지 보수 분야 개발을 통해 자국의 선박 산업의 발달을 도모

*DWT : Deadweight Tonnage, 재화중량톤수

자료원 : 인도네시아 산업부

- 인도네시아 조선 업계는 자국의 전체 수요를 감당할 역량이 부족하며 수입산 부품에 대한 의존도65~70% 내외로 높은 분야임에 따라 따라 이에 따라 우리 기업의 진출 기회가 있을 것으로 보임.

- 한편, 산업부의 로드맵에는 인도네시아는 2020년까지의 내수 산업 강화를 계획하고 있으며, 이와 관련하여 인도네시아는 2025 년에 선박에 대한 자국산 콘텐츠 비중을 100%까지 확대 적용할 수 있는 가능성이 있음.

- 이에 인도네시아로 사업 기회를 모색하고자 하는 기업은 단순 수출 방식에서 더 나아가 선박 부품 생산 시설에 투자하는 방식으로 진출하는 방법을 통해 자본재 수출 기회를 모색하는 것도 하나의 진출 방식임.

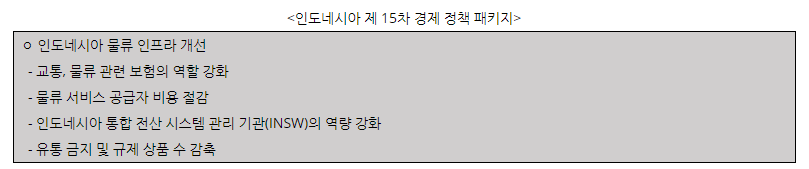

ㅇ 둘째, 2017 년 6 월 조코 위도도 대통령 정부는 인도네시아 물류 인프라를 개선하고 물류 업계의 경쟁력을 높이기 위해 제 15차 경제 정책 패키지를 발표

- 선박 제조 및 유지 보수 산업 성장과 선박 내수 조달을 도모하는 것 또한 경제 정책 패키지 실행을 통해 달성해야 할 정책 과제 중 하나임.

- 이 정책을 통해 연간 6억 달러 규모의 수출입 위한 물류 서비스 창출과 연간 7억 달러 투자를 통한 70~100 척의 신규 선박 건조를 계획

- 인도네시아 정부는2018년 1월에 자국의 조선 산업의 경쟁력을 높이기 위해 115 가지 유형의 부품 산업에 대해 수입 관세율을 0 %로 하향 조정할 계획을 발표

- 2018년 3월에 정부는 이와 같은 정책을 연기하고자 했으며, 이는 관세편람 98편과 관련, 재무부 장관령 2017년 제 6호에 대한 규정을 재검토할 필요가 있기 때문이라고 함.

- 인도네시아는 배, 선박 및 보트에 막대한 수요가 있으나, 산업은 부품 공급이 수요 대비 부족한 상황

- 인니 산업부에 따르면 국내 업체들의 신규 선박 조선 건조 주문량은 218,300 톤(GT, 총 톤수)이며, 이 중 120척에 해당하는135,440톤이 내수용이고, 24척에 해당하는 82,860톤은 수출용 선박임.

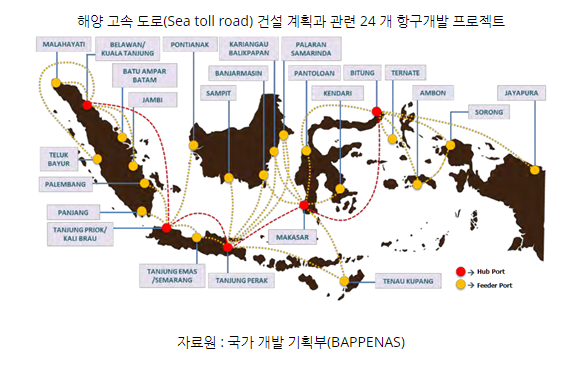

ㅇ 셋째, 조선산업 육성을 목적으로 해양 고속 도로(Sea toll road) 건설 계획을 통한24 개의 주요 항구를 개발 중

- 인도네시아는 제 3차 중기개발계획(RPJMNS)을 발표하면서 해양축(Maritime Axis) 구축 계획을 밝혔으며, 이의 주요 내용은 24개의 항구개발 프로젝트, 83개의 상업용 항구 및 1,481개의 비상업용 항구 확장 프로젝트, 7,700척의 항해선 및 12개 조선소 활성화를 추진 중임.

- 현재 인도네시아는 해양 산업을 육성하기 위해 2015년부터 2019까지 총 609 척의 선박을 구매할 필요가 있으며, 총 조선 구매 계약 규모는 4 년 안에 42 억 5 천만 달러를 기록할 수 있을 것으로 전망

- 609 척의 선박에는 83 척의 컨테이너 선(20 억 8 천만 달러 규모), 500 척의 일반 선박 (18 억 5 천만 달러 규모) 및 26 척의 화물 여객선 (3억 80만 달러 규모)이 포함됨.

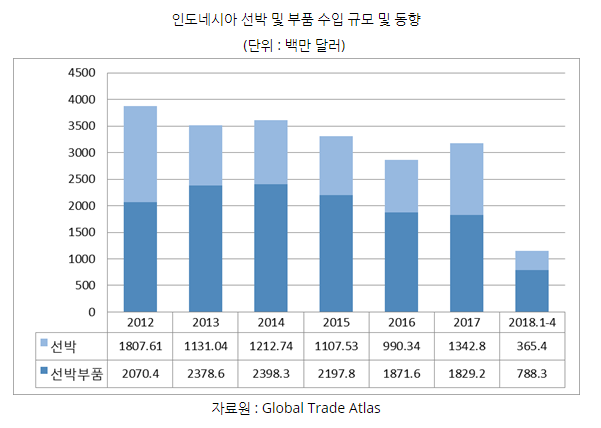

ㅁ 인도네시아 선박 및 부품 수입 규모 및 동향

ㅇ 2017년 기준, 선박 완제품의 경우, 예인선, 화물선, 바지선, 페리 등 사람이나 화물 수송용 일반 선박(HS 코드 8901)의 수입 실적은6억 9,244만 달러로 선박 중에서 차지하는 비중은 51.6%이며, 군함 등 그 밖의 선박(HS 코드 8906)의 수입 실적은 4억 3,551만 달러로 전체 비중의 32.4%임.

ㅇ 선박 부품과 관련해서는, 해당 품목이 선박용 및 비선박용과 혼용되는 HS 코드가 존재해 정확히 어떤 품목이 가장 많은 비중을 차지하는 지 불명확하나, 선박 부품으로 수입수요가 많은 제품은 메인 엔진, 기어박스, 샤프트, 프로펠러, 발전기, 보일러, 펌프, 수처리 장치,전기, 전자장치 등 기술을 요하는 제품군임.

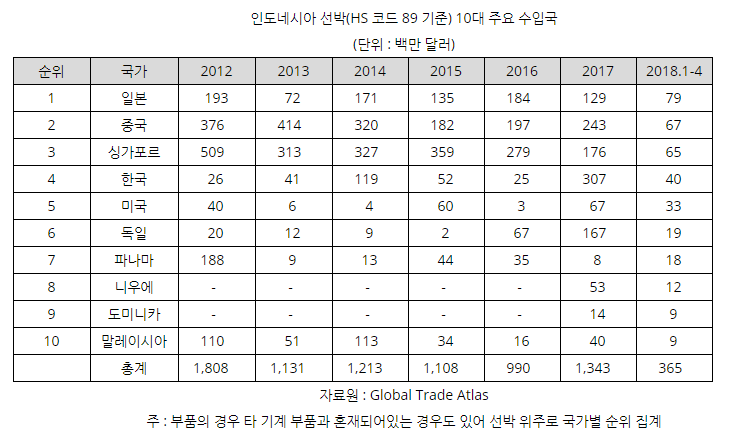

ㅇ 인도네시아로 선박을 많이 수출하는 국가에는 2018년 기준 일본, 중국, 싱가포르, 한국, 미국, 독일, 파나마, 말레이시아 등이 있으며, 한국은 2017년에 대우조선해양의 군함 수출 실적*이 발생하며 인니 선박 수입시장에서 1위를 차지했음.

* 2017~2018년에 걸쳐 군함 3척 관련 제품이 분할 수출되고 있으며, 기본 선체 외에 조립으로 들어오는 기타 부품까지 합하면 약12억 달러 규모임.

ㅇ 군함 실적이 큰 한국을 제외한 나머지 인도네시아 선박 수입시장에서 주요 비중을 차지하는 국가에서 주로 인도네시아에 수출하는 선박 종류는 HS 8901로 분류되는 화물선 및 여객선이며, 예인선, 푸셔크라프트, 탱크 등 또한 인도네시아로 수출

ㅁHS Code 별 규정 및 수입 관세

선박, 보트 |

|

|

| |

HS Code | 수입 규제 | 관련 법령 | 수입 관세 | |

MFN | AKFTA | |||

8901 | 중고재에 대한 사전 수입 승인 | MOT No 127/M-DAG/PER/12/2015 Jo MOT No 90 Year 2017 Jo MOT No 17 Year 2018 | 0~5% | 0% |

8902 | 없음 | 없음 | 5% | 0% |

8903 | 중고재에 대한 사전 수입 승인 | MOT No 127/M-DAG/PER/12/2015 Jo MOT No 90 Year 2017 Jo MOT No 17 Year 2018 | 5% | 0% |

8904 | 중고재에 대한 사전 수입 승인 | MOT No 127/M-DAG/PER/12/2015 Jo MOT No 90 Year 2017 Jo MOT No 17 Year 2018 | 0~5% | 0% |

8905 | 중고재에 대한 사전 수입 승인 | MOT No 127/M-DAG/PER/12/2015 Jo MOT No 90 Year 2017 Jo MOT No 17 Year 2018 | 0~5% | 0% |

8906 | 없음 | 없음 | 5% | 0% |

8907 | 없음 | 없음 | 5% | 0% |

8908 | 없음 | 없음 | 5% | 0% |

조선기자재 |

|

|

| |

HS Code | 수입 규제 | 관련 법령 | 수입 관세 | |

MFN | AKFTA | |||

7307 | SNI 인증 대상 품목, 선적전 검사 및 사전 수입 승인 대상 제품 | MOT No 15 Year 2018, MOT No 82/M-DAG/PER/12/2016 Jo MOT No 63/M-DAG/PER/8/2017 jo. MOT No 71/M-DAG/PER/9/2017 Jo. MOT No 22 Year 2018 | 5%~12.5% | 0~8% |

8536.20. | SNI 인증 대상 품목 | MOEMR No 2 Year 2018 Jo MOT No 15 Year 2018 | 5% | 0% |

8536.50. | SNI 인증 대상 품목 | MOEMR No 2 Year 2018 Jo MOT No 15 Year 2018 | 0~5% | 0% |

8537.10. | 없음 | 없음 | 5% | 0% |

8479.89. | 없음 | 없음 | 5~9% | 0% |

8413.70. | 선적전 검사 | MOT No 87/M-DAG/PER/10/2015 Jo MOT No 12 Year 2018 | 5% | 0~5% |

7606.12. | 없음 | 없음 | 0~10% | 0% |

7608.20. | 없음 | 없음 | 5% | 0% |

7409.31.00 | 없음 | 없음 | 5% | 0% |

7326.90. | 선적전 검사 및 사전 수입 승인 대상 제품 | MOT No 82/M-DAG/PER/12/2016 Jo MOT No 63/M-DAG/PER/8/2017 jo. MOT No 71/M-DAG/PER/9/2017 Jo. MOT No 22 Year 2018 | 15% | 5% |

7315.11.99 | 선적전 검사 및 사전 수입 승인 대상 제품 | MOT No 82/M-DAG/PER/12/2016 Jo MOT No 63/M-DAG/PER/8/2017 jo. MOT No 71/M-DAG/PER/9/2017 Jo. MOT No 22 Year 2018 | 20% | 5% |

3926.90.99 | 없음 | 없음 | 20% | 5% |

자료원 : 인도네시아 재무부, 대한민국 관세청

주1: 선박 및 선박부품의 분류는 인도네시아 재무부 장관령 2015년 제 273호의 선박 제품 리스트에 근거

*주2 : 인도네시아에서는 HS 코드 총 8자리 기준으로 관련 규제 사항 확인 가능하며, 4자리에 대한 수입 규제 정보는 일부 또는 전체에 적용(예 : HS Code 8903의 경우 8903.99.00를 제외한 나머지 코드는 별도의 규제사항 없음)

ㅇ 수입 규제 법령 내용 설명

법령 | 법령 내용 |

MOT No 127/M- DAG/PER/12/20 15 Jo MOT No 90 Year 2017 Jo MOT No 17 Year 2018 | ㅇ중고재에 대한 사전 수입 승인 ㅇwww.inatrade.kemendag.go.id. 에서 자진 신고 -최소 5년 이상 유효한 수입신고번호(PIB) 및 수입서류 필요 ㅇ이 신고는 향후 선적전 검사 및 수입 승인 시 필수 확인 사항 |

MOT No 15 Year 2018 | ㅇSNI 인증이 적용되는 제품은 반드시 수입 전에 무역부 표준 품질 통제 당국에 등록되어야 하며, 등록은 제품등록번호(NPB, Nomor Pendaftaran Barang) 발급을 통해 이뤄짐. ㅇ수입 신고 시 수입신고번호(PIB)와 NPB를 반드시 제출할 것 |

MOT No 82/M- DAG/PER/12/20 16 Jo MOT No 63/M- DAG/PER/8/201 7 jo. MOT No 71/M- DAG/PER/9/201 7 Jo. MOT No 22 Year 2018 | ㅇ 제품에 대한 선적전 검사가 요구되며 통관 후에도 제품 검사 실시 -최소 5년 이상 유효한 수입신고번호(PIB) 및 수입서류 필요 -수입업자는 반드시 수입면허를 보유해야 할 것 *API-P, API-U에 대한 법령으로 향후 NIB 번호로 대체될 것 |

자료원 : 인도네시아 재무부, 무역부

□ 경쟁 동향

ㅇ 인도네시아 조선산업의 경쟁은 치열한 편으로, 산업부 발표에 따르면 인도네시아에는 최소 250여개의 조선업체가 존재하며, 이들의 가능 생산량은 1백만 DWT이며 가능 선박 수리 규모는 1,200만 DWT로 집계되고 있음.

ㅇ 그러나 인도네시아 선박산업을 주도하는 업체에는PT Graha Trisaka Industri, PT Kim Seah Shipyard Indonesia, PT PAL Indonesia (Persero), PT Batamec Shipyard, PT Dok & Perkapalan Kodja Bahari, PT ASL Shipyard Indonesia 등임.

ㅇ 이들 업체의 시장점유율은 2017년에 8.8% 기록했으며, 11.1%를 기록했던 2012년에 비해 2.3% 감소

인도네시아 주요 조선사 시장 점유 현황

(단위 : %)

기업명 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 |

PT Graha Trisaka Industri | 2.6 | 2.6 | 2.6 | 2.6 | 2.6 | 2.6 |

PT Kim Seah Shipyard Indonesia | 1.5 | 2.3 | 3.3 | 2.4 | 2.4 | 2.4 |

PT PAL Indonesia (Persero) | 1.6 | 2.1 | 1.2 | 1.2 | 1.2 | 1.2 |

PT Batamec Shipyard | 1.2 | 1.2 | 1.2 | 0.9 | 0.9 | 0.9 |

PT Dok & Perkapalan Kodja Bahari | 1.4 | 1.5 | 0.9 | 0.9 | 0.9 | 0.9 |

PT ASL Shipyard Indonesia | 2.8 | 0.6 | 0.6 | 0.8 | 0.8 | 0.8 |

자료원 : 유로모니터

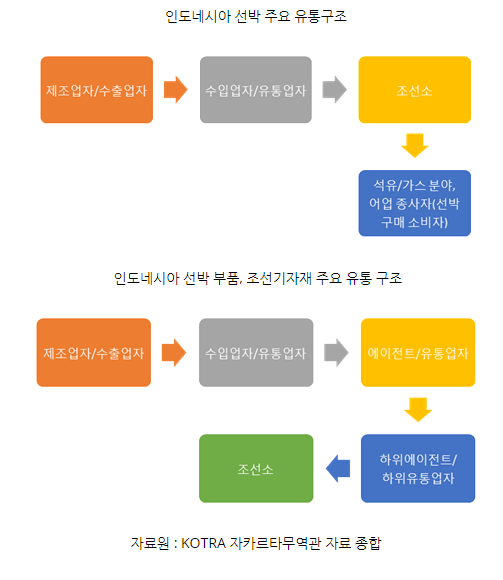

□ 유통 구조

ㅇ 인도네시아에서의 선박 및 선박부품 유통구조는 다음과 같으며, 수출, 수입, 유통업체 그리고 에이전트 간의 계약 관계에 따라 구조가 상이할 수 있음.

ㅁ 시사점

ㅇ 2005 년부터는 연안 운수 원칙(cabotage principle)이 적용된 이후 선박업체는 중고 선박을 수입 할 수 있게 되었고 대부분의 선박 업체들이 중고 선박의 저렴한 가격으로 인해 현지 생산 선박보다 수입산 중고 선박을 선호

ㅇ 한편, 인도네시아 정부는 장기적인 계획으로 선박의 부품 또한 내수 조달하기를 원하는 상황으로 단순 수출의 경우 감소할 수 있을 것으로 보임.

ㅇ 인도네시아의 주요 선박 업체는 국영기업이며, 민간 해운사는 예인선과 바지선을 제외하고는 여전히 현지 조선소의 제품을 신뢰하지 않는 편이며, 산업 특성상 조선업의 수요가 일정하지 않기 때문에 선박 및 부품의 수요 또한 안정적이지 않은 편임.

ㅇ 인도네시아 조선산업협회 관계자는 내수 생산한 선박보다 수입산 선박의 가격경쟁력이 뛰어난 것은 사실이며 아직까지 인도네시아가 내수 생산하는 선박이라 하더라도 수입산 부품 비중이 70~75% 으로 국산화율이 여전히 낮아 현지 생산 부품 사용 장려를 위한 태스크포스를 구축한 상황임을 최근인 9월 25일에 언급

- 그럼에도 인도네시아 선박 업계의 내수 생산 능력이 현재까지는 부족한 바, 일정 수준 이상의 기술이 필요한 부품은 수입을 지속할 것으로 예상

ㅇ 한편 최근에 인도네시아 조선산업협회장은 인도네시아 조선 업계는 미 달러 강세에 대응하기 위해 각종 대책을 강구하고 있음을 언급

ㅇ 인도네시아 시장에 진출하기 위해서는 우수한 제품과 서비스를 내세워 적극적인 마케팅을 통해 인도네시아 시장에서 시장 점유율을 높여 나가는 것이 좋으며, 특히 인도네시아의 주요 조선소와의 신뢰관계 구축을 통한 지속적인 납품 기회를 모색해야 할 것

ㅇ 인도네시아는 주로 정부기관과 국영 석유회사인 PT Pertamina와 같은 국영 기업이 민간 조선소가 아닌 국유 기업에서 선박을 주문하기 때문에, 국영 조선소 기업과 계약을 체결하는 것을 권장

- 대표 사례가 현재 진행 중인 대우조선해양의 12억 달러 규모의 군용 잠수함 프로젝트로, 양국 정부차원의 긴밀한 공조 및 선진국 제품에 비해 높은 가격경쟁력(독일산보다 20% 저렴) 및 수출입은행을 통한 수출 거래 금융 지원으로 인도네시아의 비용 부담을 낮춰 프로젝트 성사 성공

- 국영 조선소인 PT PAL과 대우조선해양은 전략적 협약을 맺고, 대우조선해양에서 3척의 잠수함을 수출, 이중 1척은 한국의 옥포조선소에서 블록형태로 건조된 후, 인도네시아의 PT PAL에서 대우조선해양의 기술 지원 하에 최종 조립

ㅇ 국영 조선소와의 직접적인 협업이 어려울 경우, 국영 조선소에 납품하는 현지 바이어의 협력업체로 포지셔닝을 해 보는 것을 고려해 볼 수 있으나, 이때는 가격경쟁력이 우선적으로 고려될 것

ㅇ 이와 관련, 사업 판로 개척을 위한 관련 업계와의 네트워킹 구축이 중요하며, 이와 관련하여 전시회 및 수출상담회 참가를 통해 사업 파트너 물색 권장

자료원 : 유로모니터, Global Trade Atlas, 대한민국 관세청, 인도네시아 무역부, 재무부, 조선산업협회, 국가개발기획부(BAPPENAS),독일 상공회의소, KOTRA 자카르타무역관 보유자료, 각 전시회 및 기업 홈페이지 등