인도네시아 천연가스시장, 이제는 주목할 때

페이지 정보

작성자 코트라자카르타무역관 쪽지보내기 메일보내기 자기소개 아이디로 검색 전체게시물 작성일18-12-15 10:02 조회1,773회 댓글0건본문

인도네시아 천연가스시장, 이제는 주목할 때

- 천연가스 매장량 풍부, 사용량 최근 15년간 증가 -

- 천연가스 탐사 및 리프팅 관련 제품 수요 증가 기대 -

자료원: Rail Shop Services and Lukay-Railway Engineering, The Chemical Engineer, Marine Log, Rockwell Automation, TurboTax – Intuit, Market Bulletin 등

□ 인도네시아의 부존 자원, 어디까지가 한계인가

ㅇ 인도네시아의 팜오일은 세계 1위, 고무는 세계 2위, 카카오는 세계 3위, 커피는 세계 4위 생산국으로 천연 자원이 풍부한 나라임. 아울러 에너지원으로 활용되는 광물 자원 또한 풍부해 광물 자원의 생산 및 수출이 활발함.

- 주요 채굴 자원은 석탄, 동, 금, 주석, 니켈 등이며, 석탄 생산량은 중국, 인도, 인도네시아 국내 석탄 화력발전소의 왕성한 수요 속에서 꾸준히 증가

ㅇ 인도네시아는 세계 27위의 원유 매장량 보유국이나 매장량이 빠른 속도로 고갈되고 있음. 석유 탐사, 생산 등의 분야에 투자가 부족해 석유 수입이 증가하고 석유 시추에 많은 비용이 들어간다는 점에서 인도네시아 정부는 가스를 또 다른 에너지 자원으로 주목하고 있음.

- 인도네시아에서도 비전통 가스 자원(unconventional gas)인 석탄층 메탄가스(CBM)와 셰일가스(Shale gas)의 잠재 매장량은1027TSCF* 규모인 것으로 파악됨.

- 이러한 비전통 가스 자원은 기존의 천연가스와 달리 자원의 편중이 없어 개발 접근이 용이함. 인도네시아의 매장량은 전 세계 매장량의 약 10% 수준임.

- 인도네시아 에너지광물자원부 관계자에 따르면, 인도네시아 천연가스 매장량은 142.72TSCF*(2017년 1월 기준)로, 전 세계 매장량의 1.53%를 차지하고 있음.

* Trillions of Standard Cubic Feet(조 표준입방피트)

□ 인도네시아 천연가스시장 현황

ㅇ 매장된 천연가스 활용 및 관리와 관련해 정부는 매년 인도네시아 10개년 천연가스 로드맵을 발표하고 있음. 가장 최근에 발표된 로드맵은 2018년 10월에 발표된 2018~2027년 인도네시아 천연가스 관리 로드맵(Indonesian Natural Gas Balance Book(NGI) 2018-2027)임.

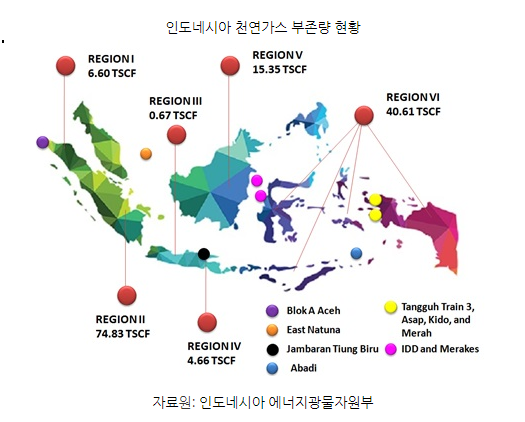

ㅇ 이 로드맵에 따르면 천연가스는 인도네시아 전역에 걸쳐 있으며 최대 매장지역은 Region II로 분류된 수마트라 중부·남부지역 및 리아우 섬, 나뚜나 및 서부자바이며 총 매장량은 74.83TSCF임. 뒤이어 누사뜽가라, 술라웨시, 말루꾸, 파푸아지역을 포괄하는 RegionVI, 깔리만딴과 발리지역인 Region V 그리고 아체 및 수마트라 북부지역인 Region I 순임.

- 산업이 가장 많이 발달한 자바지역의 가스 부존량은 인도네시아 지역에서 최저 수준을 나타냄.

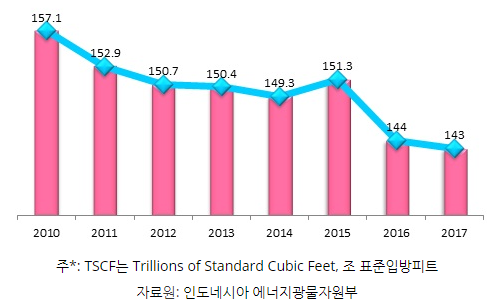

ㅇ 인도네시아의 천연가스 매장량은 세계적으로 알려진 편이나 석유와 마찬가지로 부존량이 최근 10년 가까이 감소하는 상황임.

- 2010년에 157.1TSCF를 기록하던 인도네시아의 천연가스 매장량은 2017년에 142.72TSCF로 감소했음.

2010~2017년 인도네시아 천연가스 매장량 추이

(단위: TSCF)

ㅇ 천연가스 매장량이 감소하는 이유는 2015년 이래 국제 유가 하락으로 새로운 대체자원 확보에 대한 당위성이 떨어져, 천연가스에 대한 새로운 탐사가 활발히 진행되지 않았기 때문임.

- 석유가스 시장구조가 독특해 석유가격이 올라가면 천연가스 탐사활동이 급증하나 유가가 하락하면 탐사활동이 감소

ㅇ 가격 및 내수시장과 관련한 인도네시아의 정책이 불분명한 점도 기업들이 가스사업을 적극 추진하는 데 부정적인 영향을 미침.

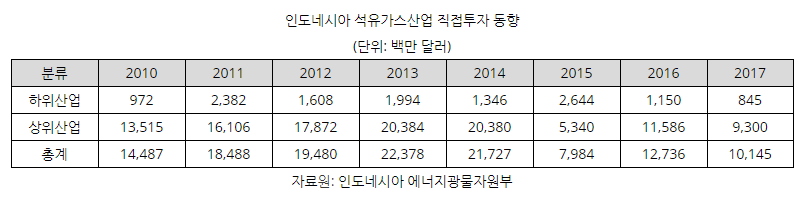

- 기업의 투자규모 변화 추이와 배럴당 달러로 계산되는 원유가격의 변동 추이가 거의 일치함. 원유가격이 올라가면 석유가스산업에 대한 투자가 증가하는 반면에, 원유가격이 하락하면 투자 또한 하락하는 경향을 보임.

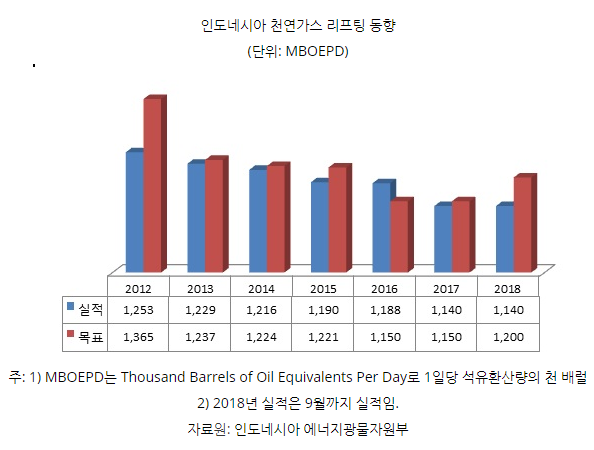

ㅇ 인도네시아 천연가스 실제 생산규모는 2012년부터 2018년까지 정부 목표치의 약 95% 이상 달성하고 있음.

ㅇ 같은 기간 천연가스 생산 목표치와 생산량은 매년 소폭 감소하는 상황인데, 이 원인은 해저 파이프 라인의 누수, 가스 누설 등의 기술적인 문제 때문임.

ㅇ 인도네시아 주요 석유가스업체인 PT Pertamina EP, PT Pertamina Hulu Energi, Total E&P Indonesia, BP Berau Ltd 등의 연간 가스 생산량이 정부 목표에 미달

ㅇ 인도네시아 전력공사(PLN)의 소피안 바시르(Sofyan Basir) 국장은 "부존 자원 생산비용을 절감하기 위해 천연가스 생산을 소극적으로 하게 되는 경향이 있으며, PLN만 하더라도 생산단가가 상대적으로 낮은 석탄 화력발전소의 전력 생산에 더 집중하게 됨"을 언급

ㅇ 그는 최근 석유가스가 비싼 편으로 현재 인도네시아 정부는 효율이 높은 송전시설 개발 외에도 저렴한 가격으로 전력을 생산할 수 있는 에너지원을 찾고 있다고 함.

ㅇ "인도네시아 정부는 2018년의 천연가스 리프팅 실적을 1200MBOEPD로 예상했으나, 실제로 9월까지의 리프팅 규모는1140MBOEPD로 연말이 되면 1131MBOEPD 수준으로 더 감소할 것임"을 석유가스 상위산업 특별 테스크포스(Satuan Kerja Khusus Pelaksana Kegiatan Usaha Hulu Minyak dan Gas Bumi (SKK Migas))의 아미엔 수나르야디(Amien Sunaryadi) 위원장이 언급했음.

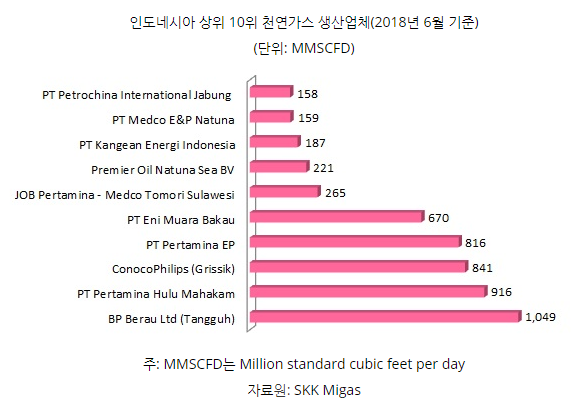

ㅇ 인도네시아에서 상위 10대 천연가스 생산업체 중 BP Berau Ltd(Tangguh)의 경우, 2018년 6월 기준 천연가스 생산량이 총1049MMSCFD(1일당 백만 표준입방피트)로 1일 생산량이 가장 많음.

ㅇ 천연가스 리프팅량이 기대에 미치지 못하더라도 정부는 국가예산계획(RAPBN)에 따라 2019년에 석유가스 분야에서 창출될 수익 목표를 225조900억 루피아로 책정했으며, 이는 2018년보다도 44.2% 증가했음.

ㅇ 에너지광물자원부의 석유가스관리국 조코 시스완또(Djoko Siswanto) 국장에 따르면, 천연가스 리프팅은 점차적으로 증가할 예정임. 이는 땅구(Tangguh), 겐띵(genting), 장끄릭(Jangkrik) 등 천연가스 매장 장소를 새로 발견했기 때문

ㅇ 그는 최근 새로 발견된 10개의 자원 매장 장소 중 9개 지역이 가스 매장지임을 언급

ㅇ SKK Migas 자료에 따르면, 2019년 인도네시아 천연가스 리프팅 계획은 BP Berau Ltd, PT Pertamina 등 주요 석유가스회사에 의해 이행될 예정

□ 인도네시아 천연가스 공급 현황

ㅇ 인도네시아 국가의 천연가스의 분배 및 사용량은 국가와 공공의 이익, 인도네시아 천연가스 부존량, 국가 천연가스 전송망 기본 계획, 관련 인프라, 석유 매장량, 경제정책 등 다양한 요소를 고려해 책정됨.

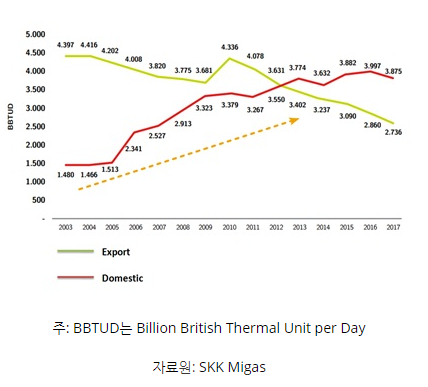

ㅇ 내수용 가스 공급은 2003년에서 2017년 사이 연평균 약 8% 증가한 반면, 수출량은 지속 감소하고 있음.

2003~2017 인도네시아 분야별 천연가스 사용규모 및 동향

(단위: BBTUD)

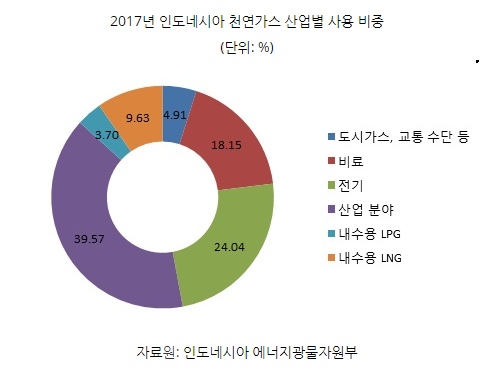

ㅇ 인도네시아에서 천연가스는 주로 산업, 전력, 비료 분야에 사용되며 도시가스, 대형 교통수단용, LPG 및 LNG 내수 목적 활용 비중은 낮은 편임.

ㅇ 인도네시아 국내 시장에서 천연가스 사용의 증가는 주로 파이프가스와 액화천연가스(LNG) 부문에서 발생했음.

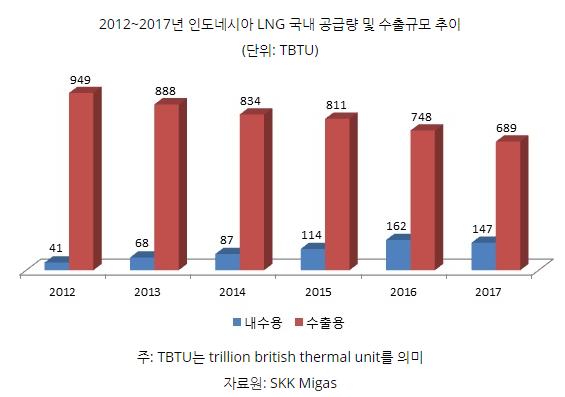

ㅇ 2012년만 해도 천연가스에 대한 인식이 높지 않았으나 인도네시아 정부 및 산업체는 천연가스 공급처를 비료 및 세라믹 분야에 치중할 것이 아니라 다양한 분야로 확대하자는 움직임이 일면서, 2012년에 41TBTU(trillion british thermal unit)였던 LNG 내수 공급량이 2017년에는 147TBTU로 5년 사이에 급증

ㅇ 수출용 LNG는 가스수출계약 만료, 리프팅 규모 감소 등의 이유로 매년 감소하고 있음.

ㅇ 천연가스의 수출이 감소하고 있지만 정부 입장에서 천연가스를 해외로 수출할 수밖에 없는 당위성은 국내 공급가와 수출가의 차이가 크기 때문

ㅇ 해를 거듭할수록 내수용과 수출용 사이의 격차가 줄어들고 있기는 하나, 수출용 제품의 단가가 내수용 천연가스의 단가보다 높은 실정임.

- 이를 테면 2017년 인도네시아 평균 내수용 LNG의 단가는 4.54달러/MMBTU이나, 수출용 LNG 단가는 5.66달러/MMBTU로 수출용이 내수용보다 1달러 이상 높음.

- 가스단가는 탐사에 들어간 비용 등의 영향을 받아 지역별로도 차이가 있음. 예를 들어 2017년에 깔리만딴에서 가스 가격은 4.87달러/MMBTU였으나, 동부 자바에서 가스단가는 6.47달러/MMBTU로 깔리만딴 단가보다 1.6달러/MMBTU* 높음.

* MMBTU: million BTU(British Thermal Unit)

□ 2018~2027년 인도네시아 천연가스 관리 로드맵

ㅇ 2018~2027년 인도네시아 천연가스 수급 전망

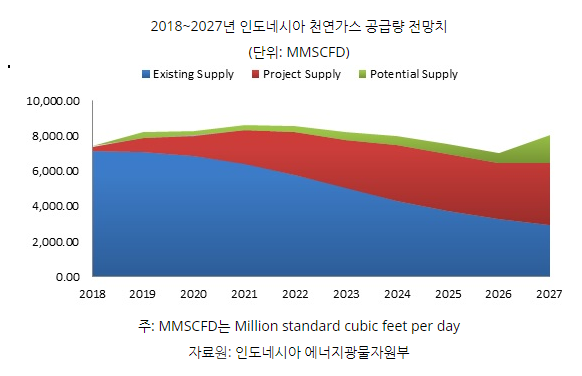

- 에너지광물자원부에 따르면 인도네시아 가스 수급은 매년 변동이 있을 것이며, 2018년부터 2021년까지 총 공급은 증가할 것이고, 2022년 후반부터 2026년까지 점차 감소하다가 2017년에 소폭 증가할 것으로 전망

- 중간에 가스 공급량이 감소하는 원인은 예전부터 현재 가스 사용 분야로의 가스 공급 감소와 관련되며, 이는 잠재 공급량 및 신규 프로젝트로의 가스 공급 증가 현상과 상반됨.

- 현존하는 가스 수요처로의 공급은 매년 평균 약 468.97MMSCFD 수준으로 감소하나, 신규 프로젝트 및 잠재 공급량은 매년 평균 약 535.14MMSCFD가 증가할 전망

- 에너지광물자원부는 2018년에서 2027년 중에 가장 많은 가스 공급량은 2021년에 나타날 예정이며, 총 가스 공급량은7452.67MMSCFD로 추산함. 2027년 말에는 인도네시아 총 가스 공급량이 8048.21MMSCFD가 될 것으로 기대하고 있음.

- 천연가스 매장량에 따라 구분된 지역별로도 가스 수급계획에 차이가 있으며, 산출 방식은 기본적으로 현존해 있는 매장량에 근거해 산출됨.

ㅇ 2018~2027년 천연가스의 각종 수급 현황에 대비한 3가지 시나리오 수립

- 인도네시아 정부는 2018년에서 2027년까지 인도네시아 천연가스 자원 수급 상황에 대비하기 위해 3가지의 시나리오를 설정했음.

- 시나리오 1의 경우 인도네시아는 2018~2027년 내수시장에서의 천연가스 초과 공급의 상황에 대비한 계획을 수립

- 시나리오 2의 경우 2018~2024년 내수시장의 천연가스 초과 공급이 예상되는 반면, 2025~2027년에는 천연가스의 수요가 공급을 초과할 것을 예상해 이에 대한 정부의 계획을 수립

- 시나리오 3의 경우 2019~2024년 인도네시아 내수시장의 천연가스 초과 공급이 예상되는 상황에 대한 정부의 계획을 수립

- 이러한 가스 수급 상황은 현존하는 천연가스 프로젝트의 계약기간과 밀접한 연관이 있음.

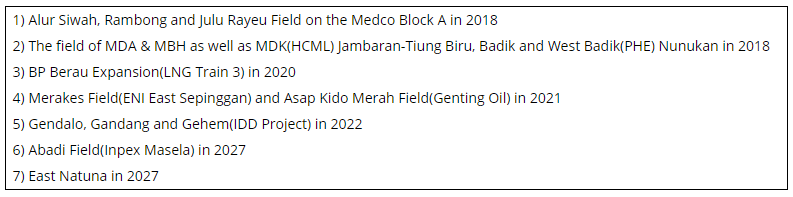

- 무엇보다도 이러한 시나리오들은 다음의 프로젝트를 포함 다수의 프로젝트가 운영되는 것을 근거로 계획됨.

- 인도네시아 천연가스 관리 로드맵은 천연가스 주배관, 파이프라인의 연결성과 관련 인프라를 종합적으로 고려해 작성됐음. 해당 인프라에는 현존하거나 향후 건조계획이 있는 LNG 선박, 부유식 가스 저장설비(FSRU), LNG 터미널 등임.

- 인도네시아 정부는 가스가 주로 활용되는 분야를 ① 석유 리프팅, ② 비료 및 석유화학산업, ③ 전력, ④ 산업(소매 및 비소매) 등으로 나눔.

- 가스는 석유 생산을 원활하게 해주며, 석유 리프팅 과정에서 필요로 하는 천연가스 수요 규모는 3개의 시나리오에도 모두 반영돼 있음. 수치는 2018년에 360.51MMSCFD(Million Standard Cubic Feet per Day)와 2027년에 369.20MMSCFD임.

- 비료와 석유화학 제품 분야로의 천연가스 사용은 향후 지속 증가할 것이며, 석유가스 탐사에 활용되는 천연가스 수요가 증가할 것으로 보임.

- 무엇보다도 천연가스에 대한 수요는 전력 분야에서 가장 많이 발생할 것임. 이는 정부가 비용 절감 목적으로 주요 에너지원인 석탄을 가스로 대체하는 데 동의했기 때문

- 천연가스는 가스 소매산업에서도 증가할 것이며, 비소매산업에서도 천연가스는 가솔린과 같은 연료를 생산하는 정유공장에서 필요로 할 것으로 각각의 시나리오는 전망

- 뻐르따미나(PT Pertamina)사는 연료를 위한 새로운 생산시설을 개발할 예정임. 정유공장 개발 마스터 플랜(RDMP)에 의하면 뻐르따미나사는 Balongan refinery(2021), Cilacap refinery(2024), Balikpanan refinery(2025), Dumai refinery(2025)와 같은 정유공장을 재활성화할 계획이 있음.

- 이 뿐 아니라 이 회사는 본땅(Bontang) 동부와 뚜반(Tuban) 서부지역에 새로운 정유시설인 New Grass Root Rifinery(NGRR) 건설을 통한 새로운 정유공장 개발 프로젝트를 추진 중임.

- 본땅의 NGRR은 2025년에 완공될 예정이며 뚜반의 NGRR은 2023년에 완공할 것을 목표로 함.

- 이러한 정유공장 프로젝트는 인도네시아의 연료 수입 감소에 긍정적인 영향을 주며, 기타 비소매산업에서 천연가스는 도시가스로 활용돼 가계 및 대형 차량에 사용될 것

- 이 분야에서의 천연가스 수요량은 2018년 기준 가계 69.23MMSCFD, 교통수단 107.39MMSCFD에 그칠 정도로 적을 것임.

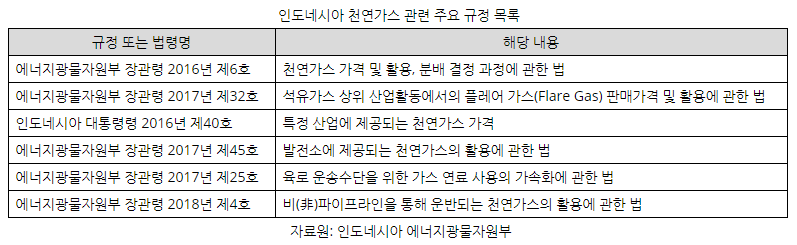

□ 천연가스 자원 관련 규정

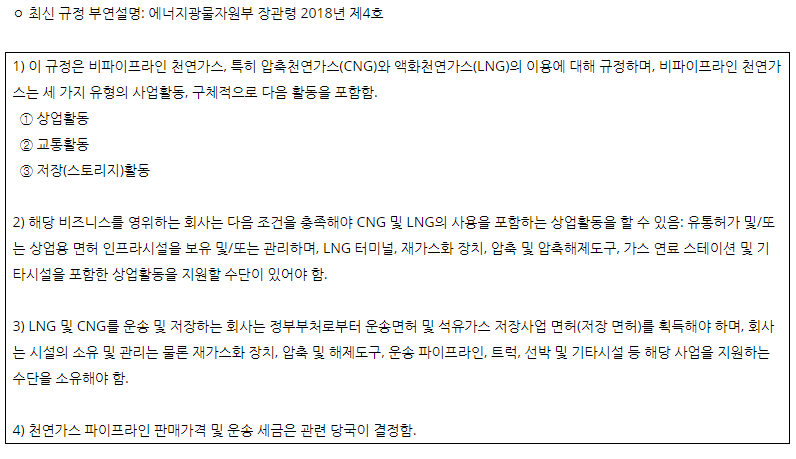

□ 인도네시아 천연가스 주요 생산업자 현황

□ 시사점

ㅇ 인도네시아는 5개의 주요 섬과 1만8000여 개의 섬으로 이루어진 군도 국가로 전력 분배의 지역 불균등 현상이 나타나는 반면, 전력 소비량은 매년 증가해 2017년 기준 1012kWh 기록

ㅇ ASEAN 최대 경제국인 인도네시아의 전력 소비량 수준은 ASEAN 국가에서도 낮은 수준이며, 특히 싱가포르, 말레이시아, 브루나이,태국보다 낮음에 따라 인도네시아 정부는 10개년 종합전력공급계획(RUPTL; Rencana Umum Penyediaan Tenaga Listrik)을 매년 발표해 전력 수급 시스템을 개선하고 원활한 전력 보급에 주력해 오고 있음.

ㅇ 전력계획의 주요 내용은 기존의 석탄, 석유를 활용한 에너지 생성 비중을 점차적으로 줄여나가면서 신재생에너지 등 대체에너지 자원의 비중을 늘려가는 혼합정책을 펼치고 있음.

ㅇ 천연가스 매장량이 다른 세계 지역에 비해 풍부한 인도네시아의 천연가스 사용량은 최근 15년 동안 증가한 바와 같이 향후 10년 동안 점차 증가할 것으로 보임.

ㅇ 전력 공급뿐 아니라 비료공장, 차량용·철도용·선박용 연료 등 다양한 분야에서 활용 가능한 천연가스에 인도네시아 정부는 이전보다 더 많은 관심을 보일 것으로 예상

- 천연가스는 인도네시아에서 수출할 수 있는 주요 자원 중 하나이며, 가스 보급의 활성화를 통해 수입에 의존하고 있는 정유 수요를 감소하는데 주요한 역할을 수행할 것임. 이는 인도네시아의 수출 증대, 수입 감소의 정책적 방향과도 일맥상통함.

ㅇ 석유의 공급 과잉에 따른 유가 하락이나 투자가들에게 우호적이지 않은 탐사 분야의 투자환경 등의 상황이 천연가스 리프팅 실적에 영향을 주고 있음.

ㅇ 인도네시아 조코위 대통령이 석유 자원이 빠른 속도로 고갈되고 있어 석유에 주력할 시대는 지났다고 언급한 바와 관련, 인도네시아의 천연가스산업은 점차 성장할 것으로 예상됨.

ㅇ 천연가스 저장·운반시설사업에 대한 한국 업체의 문의가 2018년 들어 발생하고 있으며, 이와 관련해 품목 수출뿐 아니라 시설 리스사업, 파이낸싱 프로젝트 수도 증가할 전망

ㅇ 천연가스 탐사 및 리프팅의 경우 인도네시아에서는 이미 주요 업체의 독과점 형태로 진행되며, 토지사용권 등 법적인 제약이 많아 외국 업체가 직접 탐사하기는 어려움. 이에 현지 업체가 프로젝트에 참여하는 방식을 고려해야 할 것임.

ㅇ 인도네시아는 현재까지는 석유, 석탄 등 다른 에너지원에 집중하고 있는 실정이며 리프팅, 가스 배관 관련 기술적인 문제를 해결할만한 능력이 다소 떨어지는 점에 유의해야 함.

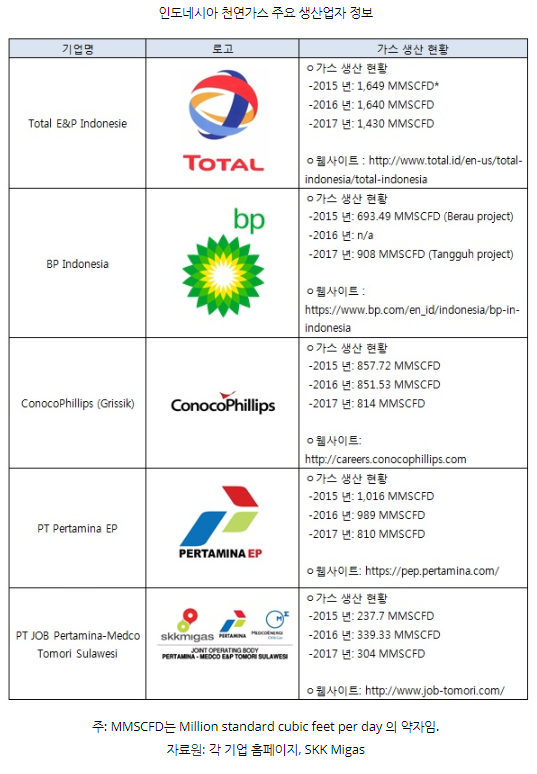

ㅇ 무엇보다 진출에 앞서서 면밀한 시장조사가 선행돼야 하며, 인도네시아에서 에너지 및 자원 분야는 인적 네트워크가 사업 추진에 영향을 줌. 가급적 콘퍼런스 또는 전시에 참가해 인도네시아 국내외 관련 정부 당국 및 업자와 긴밀한 네트워크를 구축할 필요가 있음.

자료원: Indonesian Natural Gas Balance Book (NGI) 2018-2027 에너지광물자원부, 산업부, PT PLN, Pertamina, SKK Migas, Rail Shop Services and Lukay-Railway Engineering, The Chemical Engineer, Marine Log, Rockwell Automation, TurboTax –Intuit, Market Bulletin, KOTRA 자카르타 자료 종합