목차

글쓰기에 앞서

1부: 관련 지표와 주요 이커머스 플레이어

국내 지표와 비교하기 전에 알아야 할 4가지

인도네시아 e-Commerce 가능성의 “실질적 의미(Realities)”

실질적인 가능성을 가늠하기 위한 지표

해외투자 No.1 영역 e-Commerce와 주요 플레이어

1부 맺음말

추천 참고 자료/사이트 (링크)

Appendix 1: 모바일 개통 수 중 스마트폰 비율

Appendix 2: 인터넷 보급률 45% 기준 그룹으로 본 트렌드

Appendix 3: 인도네시아 브로드밴드 레슨

Appendix 4: 모바일 OS 변화 2010~2015

Appendix 5: 인도네시아 로컬 스마트폰

Appendix 6: 2014~2015 아시아 리테일 시장 전망

Appendix 7: 인도네시아 핵심 스타트업 섹터

Appendix 8: 이커머스의 Missing Link

Appendix 9: E-Commerce 사이트 및 스타트업

안내: 저자 및 저작권

글쓰기에 앞서

인도네시아에 온지 2년도 되지 않기 때문에 답하기 쉽지 않은 문의를 지인의 부탁으로 받게 되었습니다.

의뢰인: 개발자 출신으로 '스핀노트' 미디어 에그리게이션 & 큐레이션 서비스 창업 경험 보유하고 있는 의뢰인은 최근 패션 전자상거래 관련 인도네시아를 대상으로 한 e-Commerce 스타트업 모델을 구상 중에 어떤 결제 서비스를 수용해야 할지 고민하게 되었음.

문의 배경:

기회 요인 파악 경로: 페이스북 및 에드워즈 분석

기회 요인: 동남아국가의 K-Pop & K-Fashion에 대한 높은 반응

타겟 고객 (또는 타겟 세그먼트): 인도네시아 20-30대 여성

스타트업 비즈니스영역: B2C e-Commerce

이커머스 산업에서 닷컴 세대에 사회생활을 시작하였고 IT산업에서 그리고 신용카드사를 거친 경험에 비추어 인사이트를 줄 수 있을 것이라는 생각 들었고 개인적인 관심으로만 바라보기엔 아까운 주제라는 생각에 ‘한번, 정리해보자!’라는 마음으로 답을 드리기로 했습니다.

쉽게 생각하면 가장 feasible한 e-Commerce 지불결제가 무엇이냐는 관점으로 답을 드릴 수도 있지만, 그보다 염두에 두어야 할 부분, 같이 집어봐야 할 부분 그리고 부정적인/긍정적인 요소의 이면의 인사이트를 공유 할 수 있다면 의뢰인과 유사한 니즈를 가진 분들에게 불필요한 러닝커브를 줄이고 성공 확률을 1%라도 높일 수 있을 것이라는 생각이 들어 다음 3가지 주제로 정리하여 되었습니다.

1. 관련 지표와 주요 이커머스 플레이어: 인도네시아의 화려한 가능성의 지표와 간과하기 쉬운 이면의 이야기 그리고 괄목할 만한 플레이어

2. 결제 – 소액에서 후불 그리고 PG: 화려한 가능성 이면에 스타트업이 보아야 하는 지불결제 스토리와 금융서비스 사용자에 대한 현실과 인사이트

3. 커머스 스타트업 성공의 실마리: 가능한 사례 위주의 동향 및 예측 그리고 전략적 접근 방법 (예: 길목 비즈니스 Vs. 단기적 성과를 위한 비즈니스 요소)

(참고) E-Commerce는 재화/용역의 거래가 인터넷을 매개체로하여 이루어지는 B2C 기반의 리테일 비즈니스를 포함하되 트레블서비스, 티켓 에이전시, 금융기반의 딜러 등은 제외하고 가능한 M-Commerce와는 별개로 보지 않습니다.

1부: 관련 지표와 주요 이커머스 플레이어

국내 지표와 비교하기 전에 알아야 할 4가지

필자가 2000년도에 B2C와 B2B이커머스사업자였던 LG유통에서 커리어를 시작하며 바라본 국내 e-Commerce 성장기는 글로벌 또 주변국과는 다른 특수한 요인이 있음을 알게 되었으며 이는 우리나라와 다른 환경의 이커머스 지표를 볼 때에 꼭 염두에 두셨으면 하는 4가지 입니다.

첫째, 국내 Broadband 인프라로 인해 고객에게 주어진 인터넷환경과 경험은 유난히 당 시대에 앞서 발달되어 왔다는 점. 둘째, e-Commerce성장에 견인차 역할을 했던 금융서비스 인프라, 그 중에서도 신용카드산업과 이를 뒷받침하는 NW 인프라(VAN: Value Added Network이라고 부르지만 카드 매입/승인 Acquirer가 정확한 표현 임)의 초고속 동반성장. 셋째, IT강국 또는 인터넷 강국을 만들겠다는 정부와 관련기관의 정책 및 규제. (예를 들어 현금가와 신용카드가를 다르게 표기 못하는 것과 지불수단으로 신용카드를 수취하지 않을 경우 탈세자로 신고대상이 되는 것 등) 넷째, 초기에 폭발적인 성장으로 인한 부정을 막는 효과는 있었지만 ‘IE 종속성’을 자초한 액티브엑스 기반의 인터넷 프론트 및 공인인증서는 모바일 세대로 접어드는 시기로 와서는 산업전반의 경쟁력까지 위협하는 악재로 작용하였습니다. 이러한 모바일의 악재가 있음에도 모바일 기반의 Commerce가 성장 할 수 있었던 요인 중에 99%에 가까운 후불 요금제 사용이 한 몫을 했다고 봅니다.

이미 이커머스 소비자로서 또는 서비스제공자 사이드의 업무에 익숙해져 국내의 비즈니스 방식이 Best Practice로 또는 다른 환경에 대해 잘 못된 편견 또는 수용하는데 지적 어려움으로 이어지지 말라는 조언으로 보시기 바랍니다.

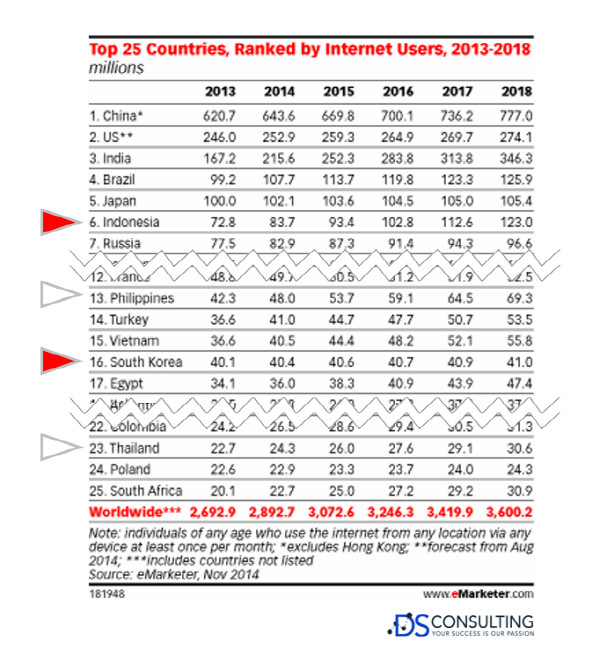

2014년이 아시아-퍼시픽의 B2C e-Commerce 매출이 북미의 매출을 앞지른 원년이라고 합니다. (아시아-퍼시픽 525십억 달러 / 북미482십억 달러, eMarketer, 2014년) 그만큼 큰 관심을 받고 있는 지역에서 중국 다음에 큰 시장을 떠올리자면, 인도네시아를 빼 놓을 수가 없습니다. 세계에서 4번째로 많은 인구 (253백만으로 한국의 약 5배), 8번째로 많은 인터넷 사용자 (83백만으로 한국의 2배) 와 최근 5년간 430%의 증가 추이를 보여주고 있는 나라입니다. (Indonesia Digital Landscape 2014, SemutApi) 인터넷 사용 인구수로 인도네시아를 제외한 Top 25 안에 드는 SE Asia (South East Asia)국가로는 필리핀과 태국이 있습니다.

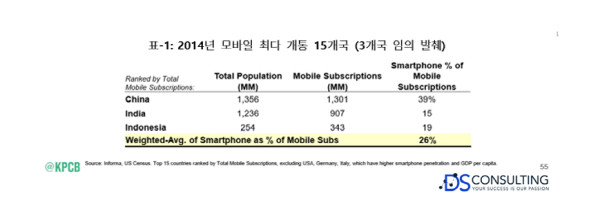

“가능성” 또는 “잠재력”을 보려면 인터넷 보급률을 같이 봐야 할 것입니다. 전 세계 인터넷 보급률은 2014년 7월 기준 40.4%을 기준 점으로, 앞서 언급한 국가별로 보자면, 중국의 경우는 46.3% (전세계 인터넷사용자 비중 22%), 한국 92% (1.6%), 인도네시아 16.8% (1.4%), 필리핀 39.4% (1.4%) 그리고 태국이 28.8% (0.7%) 입니다. 역시 SE Asia 국가 중 인도네시아의 잠재력이 커 보입니다. 모바일 퍼스트 또는 모바일 검색 시대로 불리울 만큼 인터넷 사용인구의 증가와 높은 연관성을 갖는 것 중의 하나는 모바일 개통 수 중 스마트폰의 비율입니다. 인도네시아 19%, 필리핀 26% 그리고 태국 29%. (Appendix 1) 각 나라의 인당GDP는 11천불, 7천불, 14천불로 한국의 35천불과 함께 비교해 보는 것이 Commerce 관점에서 “가능성”을 같이 봐야 할 요소입니다. (Appendix 2)

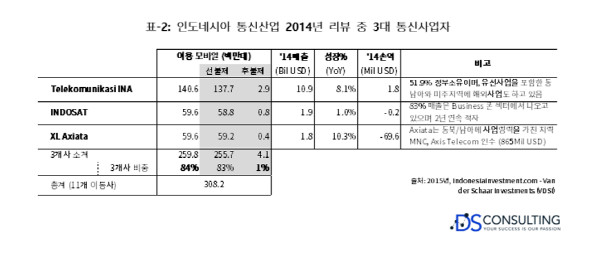

표-1는 편의상 선불제가 강한 3개국만 발췌하였습니다. 비교해보면 이해하기 어려운 수치가 보입니다. 인구대비 훨씬 큰 343백만의 모바일 개통 수는 쉽게 납득이 되지 않습니다. 3개국 모두 선불이 강한 국가입니다. 그럼에도 인당 GDP도 낮은 인도네시아가 많은 이유가 무엇일까요? 우버가 이용하는 컨설팅 사업자 중의 하나인 KPCB에서 잘못된 정보를 내어 논 것일까요? 이 수치는 이용자와 바로 연관하여 보면 안되며, 개통된 SIM카드의 수치로 봐야합니다. 인도네시아 통신산업에 대한 투자정보를 제공하는 유럽 투자정보 채널 중에 하나인 VDSI의 실적자료에는 총 개통 수치로 308백만이라는 수치가 나옵니다.

이 자료는 공인회계사에 의해 만들어진 자료인데 KPCB 자료와의 차이는 인도네시아 정부 또는 부처도 정확한 통계를 발표 하지 않는 데에 있지만 가장 유력한 이유는 “Active”와 “Not Active”를 포함 여부에 따른 차이로 봅니다. 그리고, 이러한 차이를 발생시키는 원인으로는 인도네시아의 특수성인 높은 인당 다수 개통 현상입니다. 관련기관에서는 총 개통 량의 약 30%에 육박한다고 하며, 평균 1.7개의 Active SIM카드를 보유한다고 합니다. (링크) 이러한 수치의 갭은 동일 통신사 간의 무료통화 혜택을 받는 수단이며 낮은 통화품질 때문이라는 것은 실 생활을 통해 이해하게 되었습니다. (참고: 인니 라이프 레슨 [1] : 다수의 폰을 보유한 통신 문화) 발생한 35백만이라는 모바일 개통 수는 이커머스를 이해하고 기회 요소를 찾는 인터넷지표와 금융기능을 부여 해야하는 관점에서 본다면 의미를 부여하기 어려운 수치입니다.

인도네시아 상공부 사이트에 가보면 전세계 9번째로 스마트폰이 많이 보급된 나라가 인도네시아라고 자랑을 하고 있습니다. 이 자료에는 총 개통 수 대비 차지하는 퍼센트는 언급하지않고 57.7백만의 사용자로 언급하고 있습니다. (링크) KPCB의 19% 비율을 적용한다면 67.3백만이어야 합니다..

더불어 100% 선불제라고 해도 과언이 아닌 인도네시아와 국내 상황에 비약해서 비교한다면, 국내와 같이 통신사를 이용한 “본인인증” 불가능 할 것 입니다. 후불제는 3개사를 합하여 약 1% (4백만) 가량으로 국내 상황과 대조적인 면을 볼 수 있고 이는 디지털 콘텐츠 시장 성장에 장애요소로 작용해 왔습니다.

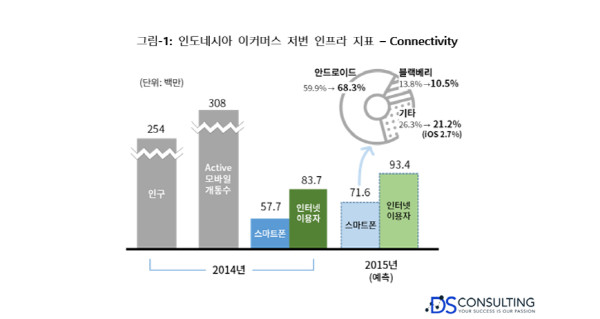

커머스에는 항상 “환불”과 “반품” 프로세스가 필요한데 성장의 어려움을 가중 시킬 수 밖에 없었고 통신3사의 과다한 커미션 요구 (15~30%, 90일 정산 등) 역시 최근에서야 구글플레이에서 선불폰으로도 결제가 가능해 졌습니다. 이는 통신 3사도 스마트폰의 대세를 환영하는 모습으로도 비춰지고 있습니다. 『2부 결제 – 소액에서 후불 그리고 PG』에서 결제수단 관점으로 살펴보기로 하고, 인도네시아의 E-Commerce 저변 인프라 지표는 그림-1와 같이 정리 될 수 있습니다.

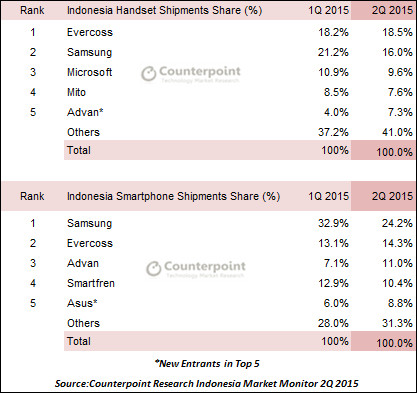

그림-1에서 예측을 뒷받침하는 정보로는 Counterpoint의 Market Monitor 2분기 리포트를 참고 해봅니다.

2015년 Q2 기점으로 피쳐폰의 출하는 마이너스성장을 보이고 있고, 등록 스마트폰기준으로는 YoY 30% 성장세를 보이고 있음.

2분기 전체 모바일 출하량의 58%가 스마트폰이었으며 로컬메이커인 Evercross의 저가형 엔트리 레벨 안드로이드 폰의 약진으로 삼성을 최초로 따돌리기 시작함 (참고 Appendix 5)

저가형 엔트리 레벨 안드로이드 폰의 약진으로 삼성을 최초로 따돌리기 시작함 (참고 Appendix 5)

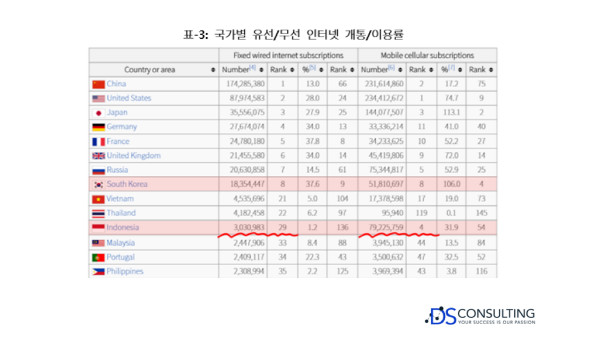

국내 초창기 닷컴 커머스를 성장시키는 견인차 역할을 한 것은 유선 브로드밴드였습니다. 물론 해외에 비하여 불필요하게 빠른 부분도 있었지만 2000년대 초에 수많은 쇼핑몰과 싸이월드 그리고 아이러브 스쿨의 영감을 불러일으키고 실현 할 수 있는 바탕이었고 네이버라는 10Bil 달러 회사를 만들어낸 사용자 환경의 1등 공신이었다고 봅니다. 스마트폰 등장과 함께 Web2.0으로 다듬어져 온 이커머스는 M-Commerce와 함께 “Mobile First”를 지향하는 Responsive와 최근의 Adaptive 디자인 트랜드로 이어오는 것이 국내 환경이었다고 요약 해 볼 수 있습니다. 인도네시아의 이커머스 성장기반을 살펴 보실 때 꼭 염두에 두시고 익숙해져야 할 지표 중의 하나가 1.2% 밖에 되지않는 인도네시아의 유선 브로드밴드 (Fixed Broadband) 이용률은 입니다. 인터넷 대국으로 비춰지던 인도네시아는 136위로 밀려나고 맙니다.

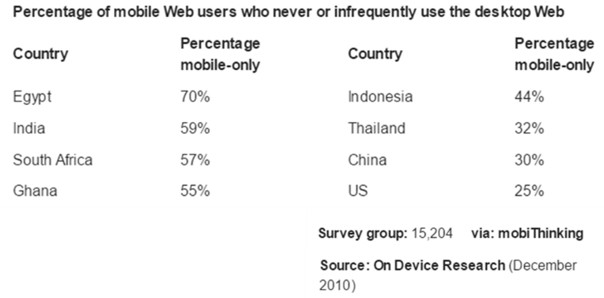

인도네시아의 경우 6,000개의 섬으로 이루어져있고 경제 중심이 되는 3군대 지역도 각기 떨어져 있는 지리적 제약으로 풀이 할 수 있습니다. 3년전에 4개의 주요 섬들을 연결하는 광케이블 사업을 계획하였으나 외자 유치 없이는 어려운 것이 현실입니다. 다른 한편으로는 Technology Leaping으로 설명 할 수도 있습니다. Mobile Web 접속의 성장세가 큰 지역의 대표적인 곳이 아프리카이고 SE Asia 지역에서 유사한 수치를 볼 수 있습니다. 데스크톱의 접속 없이 모바일로만 인터넷/Web을 접속하는 사용자를 “Mobile Only Web User ”라고 합니다.

(이집트 70%, 인도 59%, 미국 25%

2014년 안드로이드의 점유율이 20%대에서 60%까지 확산은 Nokia의 Symbian과 Series 40 시장의 잠식과 함께 자연스럽게 이루어졌으며,

모바일 Chrome은 인도네시아의 Mobile Web 접속의 표준으로서 영향력을 갖게 됩니다. 즉, WAP과 유사한 모습의 인터넷 접속이 우리가 생각하는 모습의 “모바일 웹”으로 변화가 1년 사이에 괄목할만한 약진이 있었다는 것입니다. 하지만 4G LTE 서비스가 올해 들어 본격적으로 서비스가 되기 시작하였고 상당 수의 이용자는 아직도 3G에서 이커머스를 경험하고 있다는 것입니다.

마지막으로 언급할 부분은 Mobile Broadband입니다. 통신사에서 자체 4G 서비스를 하기 전까지는 모바일 환경에서 1Mbps 이상의 속도로 인터넷을 이용 할 수 있는 유일한 소비자의 선택이었습니다. 국내에서는 KT가 선보인 올레 에그와 유사한 WiMAX 서비스입니다. 주요 3개 통신사 모두 CDMA와 3G기반으로된 서비스를 제공하고 있었고 PT Internux가 2014년부터 4G LTE 기반으로 Data서비스를 모뎀과 함께 판매/서비스를 해오고 있습니다. (그림-2) ITU 발표에 따르면 전세계적으로는 보급률은 32%였으며, 전체 M-Broadband 개통 수 84%가 선진국 그리고 21%가 개도국의 개통 수로 밝혔습니다. (ITU 2014 ICT figures, 2014년) 개도국에 포함되는 인도네시아는 최근 정부의 Broadband 확대 사업의 자료에서 인구대비 12% 집계하였습니다. (Appendix 3: 인도네시아 브로드밴드 레슨) 이는 환산 하면 30.5천만으로 인터넷 이용자 수의 36.4% 정도를 차지 합니다.

최근 이동 통신사들의 4G 서비스를 개시하며, 기존의 CDMA 및 3G기반의 MiFi(Moble WiFi)를 프리미엄 상품으로 앞다투어 내어 놓고 있습니다. MiFi모뎀인 동시에 Wi-Fi 라우터 공유기처럼 동시접속 여건을 제공하기 때문에 개통 수 당 이용자수는 약간 높을 수 있습니다. E-Commerce의 가능성을 판단 할 때에 빼놓지 말아야 할 지표임에는 분명합니다.

내용이 길어서 1_2로 하여 다음페이지에 기재하였습니다.